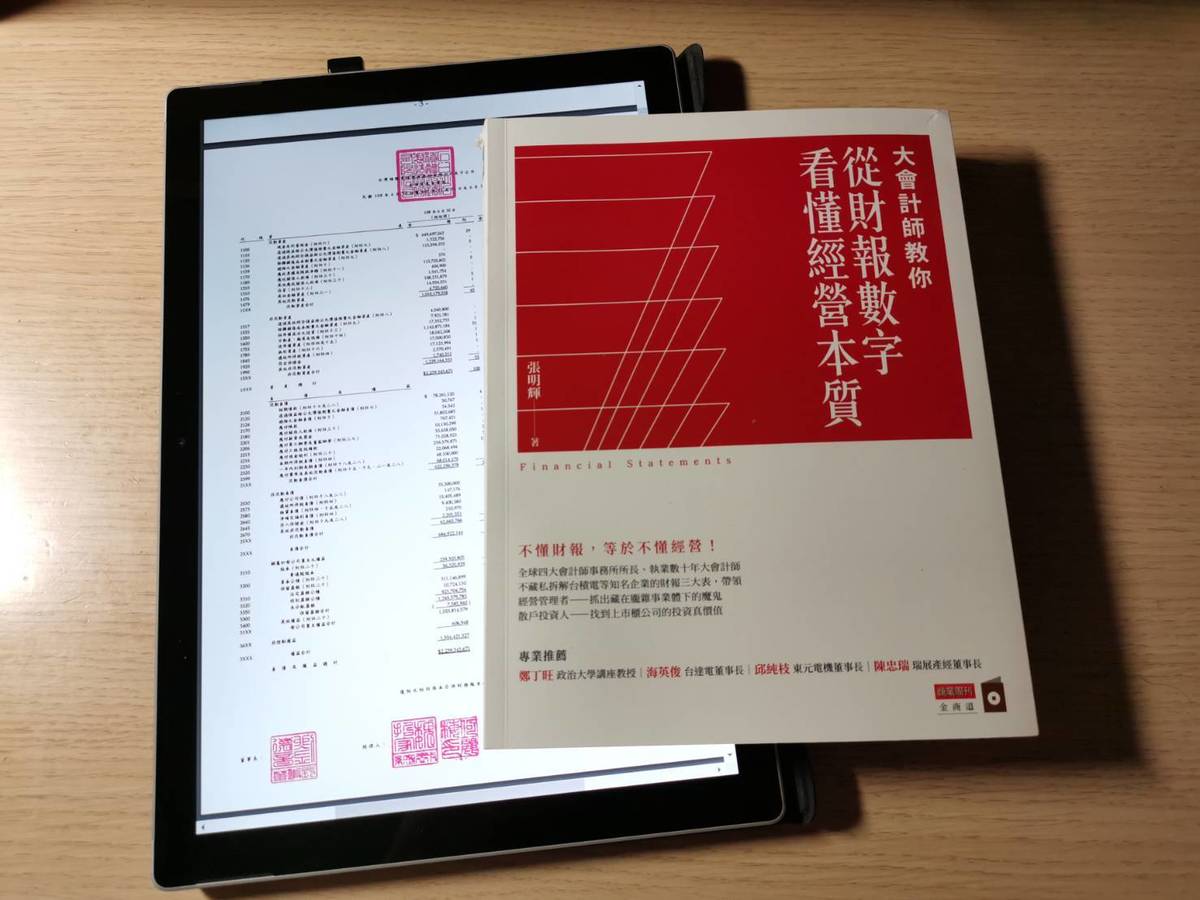

下一段是投資人最關心的績效分析 (公開說明書 P4 ~5):

由於這檔基金分為 A、B、C 股,三種股份的投資策略雖然一致,但收取的經理費、管理費並不相同,所以績效也會有些許差異。值得注意的是,基金績效並未考慮手續費及其他外扣費用,例如銀行收取信託管理費,就得另外計算。

有什麼差別呢?以該基金五年期年化報酬率 1.43 % 計算,累計報酬率為 7.36 %,同期指數累計報酬率則為 2.22 %。表面上基金勝過指數 5.14 %,但是扣除 3 % 的申購手續費,以及每年收取 0.2 % 的信託管理費之後,超額報酬只剩下 1.14 %。換句話說,如果投資人當初選擇被動操作的指數型基金,最後得到的結果並不會比較差。

由於基金是在美國註冊,所以績效提到的稅後報酬率,是以美國所得稅率來計算,且不包含州稅、地方稅的影響。由於台灣的所得稅制與美國不同,所以台灣投資人得到的報酬率也不會是以上數字,因此這部份只能作為參考之用。

從這個案例來看,費用確實是基金績效的殺手。雖然我們無法預測基金績效,但壓低投資成本必能提高實質報酬,因為過往的績效你來不及參與,但未來的費用一定會算你一份。

接著就來看基金費用的說明 (公開說明書 P6 ~ 7):

「富蘭克林坦伯頓全球基金」分成 A、B、C、Advisor 四種股份,目前在台灣銷售的只有 A 股,其他股份尚未引進國內。由於別家基金公司也許提供多種股份類別,為了讓各位讀者能利用公開說明書的資訊,分析股份類別與基金費用的關係,才能選出最適合自己的股份類別,這裡還是將各種股份的特色說明清楚。

其中申購手續費是在購買股份時收取,而遞延銷售手續費是在賣出股份時收取,B 股的遞延銷售手續費會逐年遞減,六年後下降到零。從這張表格可以看出,Advisor 股份的待遇最好,但是 Advisor 股份只有大額投資人才能購買 (USD 50,000),所以我們只比較 A、B、C 股。表面上看來,B、C 股收取的手續費較低,應該是較好的選擇。

但是再看基金內扣費用率,就會發現選擇 B、C 股未必較好:

有些理專會跟投資人說:「B 股的手續費會隨著投資年期逐漸降低,所以比較適合長期投資。」事實真的是這樣嗎?以台灣投資人購買 A 股手續費為 3 % 計算,如果購買 B 股投資六年,可以省下 3 % 的手續費,但是六年下來 B 股的內扣費用絕對不僅於此,這筆看不見的費用扣得投資人毫無感覺,還對自己省下手續費的精明沾沾自喜。

從本基金 2004 ~ 2008 年各種股份的績效表現,我們可以看出較高的內扣費用就是較差的績效:

比較之後發現,內扣費用率最低的 A 股,績效果然較 B 股為佳,每年約有 0.8 % 的差距。所以手續費低的一定是最好的選擇嗎?其實不一定!內扣費用才是真正的績效殺手,而且殺人於無形之間,讓投資人被宰了還覺得不痛不癢。

本文簡單介紹公開說明書的解讀方法,但是並非所有基金的公開說明書都這麼詳細,在「資訊充分揭露」這方面,我認為富蘭克林證券投顧的表現相當不錯,因此在文末特別嘉獎,也期許其他基金公司能夠朝這個方向努力。